Nº 13 / Febrero 2019

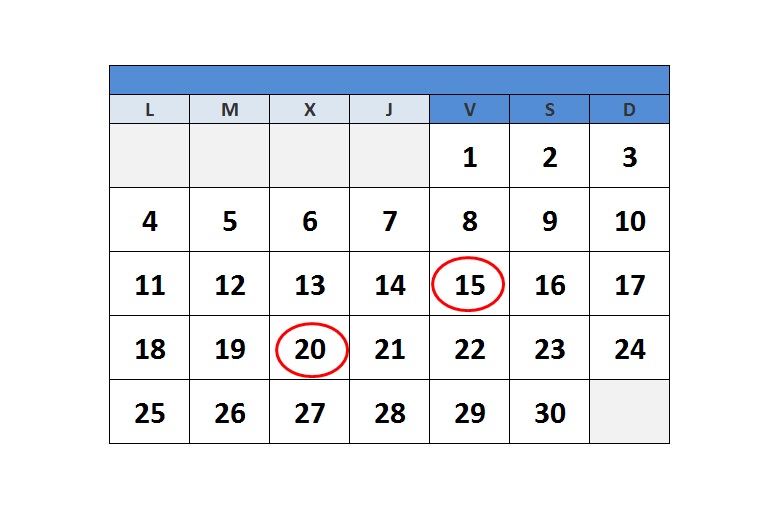

Calendario del contribuyente – Abril de 2019

Hasta el 1 de abril. Empresas con periodicidad mensual

Impuesto sobre el Valor Añadido (IVA)

- Mes de febrero. Modelos : 303, 322 y 353.

Impuestos medioambientales

- Año 2018. Declaración recapitulativa de operaciones con gases fluorados de efecto invernadero. Modelo: 586.

Declaración informativa de valores, seguros y rentas

- Año 2018. Modelo: 189.

Declaración informativa sobre clientes perceptores de beneficios distribuidos por instituciones de inversión colectiva españolas, así como de aquellos por cuenta de los cuales la entidad comercializadora haya efectuado reembolsos o transmisiones de acciones o participaciones

- Año 2018. Modelo: 294.

Declaración informativa sobre clientes con posición inversora en instituciones de inversión colectiva españolas, referida a fecha 31 de diciembre del ejercicio, en los supuestos de comercialización transfronteriza de acciones o participaciones en instituciones de inversión colectiva españolas

- Año 2018. Modelo: 295.

Impuesto sobre hidrocarburos

- Año 2018. Relación anual de destinatarios de productos de la tarifa segunda. Modelo: 512.

- Año 2018. Relación anual de kilómetros realizados.

Declaración informativa sobre bienes y derechos en el extranjero

- Año 2018. Modelo: 720.

Desde el 2 de abril.

- Presentación de la declaración de la Renta del año 2018:

Desde el 2 de abril hasta el 26 de junio, en el caso de domiciliación bancaria.

Desde el 2 de abril hasta el 1 de julio, para el resto de declaraciones. - Presentación de la declaración del Patrimonio del año 2018:

Desde el 2 de abril hasta el 26 de junio, en el caso de domiciliación bancaria.

Desde el 2 de abril hasta el 1 de julio, para el resto de declaraciones.

Hasta el 12 de abril

- Intrastat. Declaración del mes de marzo.

Hasta el 16 de abril.

Autoliquidaciones con domiciliación bancaria

Impuesto sobre la Renta de las Personas Físicas (IRPF) e Impuesto sobre Sociedades (IS)

- Mes de marzo. Modelos: 111, 115, 117, 123, 124, 126, 128, 216, 230, 430.

- Primer trimestre. Modelos: 111, 115, 117, 123, 124, 126, 128, 136, 210, 216.

- Pagos fraccionados Renta:

Primer trimestre. Estimación directa. Modelo 130.

Primer trimestre. Estimación objetiva. Modelo 131. - Pagos fraccionados sociedades y establecimientos permanentes de no residentes:

Ejercicio en curso. Régimen general. Modelo: 202.

Régimen de consolidación fiscal (grupos fiscales). Modelo: 222.

Impuesto sobre el Valor Añadido (IVA)

- Primer trimestre. Modelo: 303.

Hasta el 22 de abril. Empresas con periodicidad mensual

(Hasta el 23 de abril para Baleares, Cantabria, Castilla-La Mancha, Cataluña, Comunidad Valenciana, Navarra, País Vasco y La Rioja).

Impuesto sobre la Renta de las Personas Físicas (IRPF) e Impuesto sobre Sociedades (IS)

- Mes de marzo. Modelos: 111, 115, 117, 123, 124, 126, 128, 216, 230.

- Primer trimestre. Modelos: 111, 115, 117, 123, 124, 126, 128, 136, 210, 216.

- Pagos fraccionados Renta

Primer trimestre. Estimación directa. Modelo 130.

Primer trimestre. Estimación objetiva. Modelo 131. - Pagos fraccionados sociedades y establecimientos permanentes de no residentes

Ejercicio en curso. Régimen general. Modelo: 202.

Régimen de consolidación fiscal (grupos fiscales). Modelo: 222.

Impuesto sobre el Valor Añadido (IVA)

- Mes de marzo. Modelos: 349, 380.

- Primer trimestre. Modelos: 303, 309, 349, 368, 380.

- Solicitud de devolución Recargo de Equivalencia y sujetos pasivos ocasionales. Modelo: 308.

- Reintegro de compensaciones en el régimen especial de la agricultura, ganadería y pesca. Modelo: 341.

Impuesto sobre las Primas de Seguros

- Mes de marzo. Modelo: 430.

Impuestos Especiales de Fabricación

- Mes de enero. Grandes empresas. Modelos: 553, 554, 555, 556, 557, 558.

- Mes de enero. Grandes empresas. Modelos: 561, 562, 563.

- Mes de marzo. Modelos: 548, 566, 581.

- Mes de marzo. Modelos: 570, 580.

- Primer trimestre. Modelos: 521, 522, 547.

- Primer trimestre. Actividades V1, V2, V7, F1, F2. Modelo: 553.

- Primer trimestre. Solicitudes de devolución. Modelos: 506, 507, 508, 524, 572.

Declaración de operaciones por los destinatarios registrados, representantes fiscales y receptores autorizados. Modelo: 510.

Impuesto especial sobre la electricidad

- Mes de marzo. Grandes empresas. Modelo: 560.

- Primer trimestre. Excepto grandes empresas. Modelo: 560.

- Año 2018. Autoliquidación anual. Modelo: 560.

Impuestos Medioambientales

- Primer trimestre. Pago fraccionado. Modelo: 585.

- Año 2018. autoliquidación anual. Modelo: 589.

Impuesto especial sobre el carbón

- Primer trimestre. Modelo: 595

Hasta el 25 de abril. Empresas con periodicidad mensual

Autoliquidaciones con domiciliación bancaria

Impuesto sobre el Valor Añadido (IVA)

- Mes de marzo. Modelos: 303, 353.

Hasta el 30 de abril.

Impuesto sobre el Valor Añadido (IVA). Empresas con periodicidad mensual

- Mes de marzo. Modelos: 303, 322, 353.

Declaración informativa trimestral de la cesión de uso de viviendas con fines turísticos

- Primer trimestre. Modelo: 179.

Legalización de Libros Oficiales de Contabilidad al Registro Mercantil

- El plazo para legalizar los Libros Oficiales de Contabilidad es de cuatro meses desde la fecha de cierre del ejercicio social.

Por ejemplo, para ejercicios fiscales cerrados a 31 de diciembre, la presentación en plazo comienza el 2 de enero hasta el 30 de abril (art. 27 CCo y 333 RRM)